전자세금계산서 의무발행 대상자가 23년 7월부터 확대되는 것 알고계시죠~?

올해 처음으로 대상자가 되신 분들께

전자세금계산서 가산세와 발급 방법 꿀팁을 설명드리려고 합니다.

전 편에 이어서 전자세금계산서에 대한 핵심적인 내용들만 말씀드릴게요!

💰전자세금계산서에도 가산세가 붙는다고?

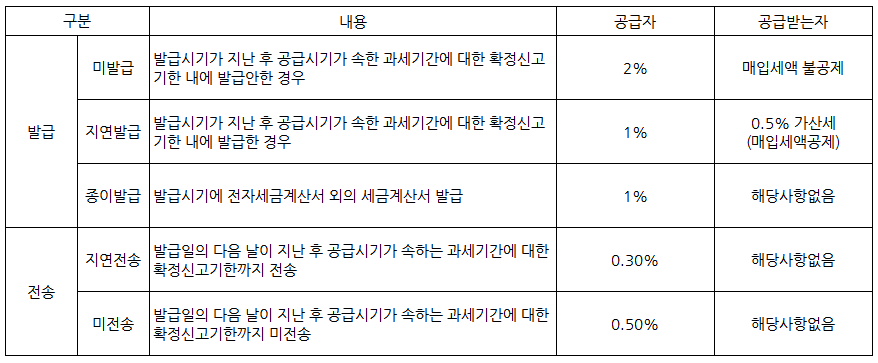

전자세금계산서의 발급과 전송을 기한 내에 진행하지 않는다면 가산세가 부과됩니다.

그렇다면 케이스별로 언제 어떻게 가산세가 부과되는지 자세하게 알아봅시다.

1.미발급

발급 시기가 지난 후, 확정 신고 기한 내에도 발급하지 않은 경우에 공급자는 가산세 2%를, 공급받는자는 매입세액을 불공제 받습니다. 미발급의 경우 가산세 한도는 없습니다.

예) 23년 7월에 거래 후, 24년 1월 26일 이후 발급시 미발급

2. 지연발급

발급 기한 내에 발급을 못했지만, 확정 신고 기한 내에 발급한 경우에 공급자는 가산세 1%를, 공급받는자에게 0.5% 가산세가 부과됩니다.

예) 23년 7월 거래 후, 23년 8월 11일~24년 1월 25일 사이에 발급시 지연발급

3. 종이발급

발급 시기에 전자세금계산서 외의 세금계산서를 발급할 경우 공급자는 가산세 1%를 부담하여야 합니다.

4. 지연전송

발급일의 다음 날이 지난 이후 확정 신고 기한 내에 전송할 경우 공급자는 가산세 0.3%를 부담하여야 합니다.

5. 미전송

발급일의 다음 날이 지난 후, 확정신고 기한까지도 미전송한 경우 공급자는 가산세 0.3%를 부담하여야 합니다.

<가산세의 종류>

※가산세 부과한도 : 의무위반의 종류별 각각 5천만원(중소기업이 아닌 기업은 1억원)이며, 고위적 위반은 한도 없음

※발급위반에 대한 가산세가 적용되는 경우 전송위반에 대한 가산세 중복 부과 배제

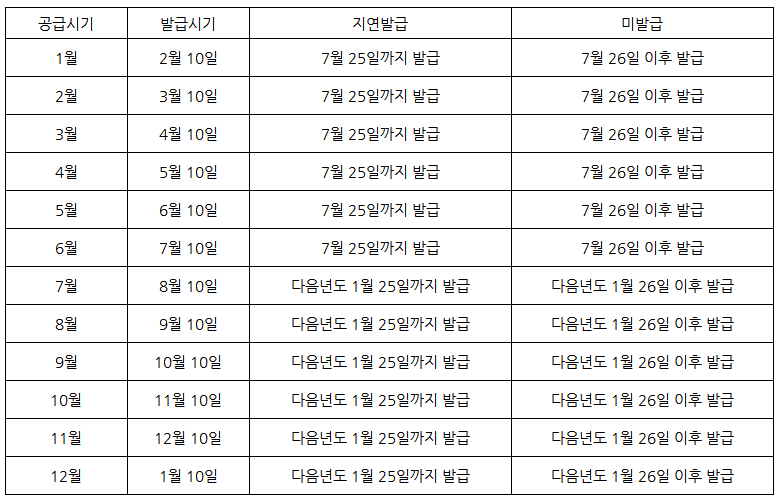

<월별 지연발급과 미발급의 기준>

5월에 거래하고 7월 1일에 전자세금계산서를 발급했다면 가산세가 붙나요?

네! 붙습니다.

지연발급으로 공급가액의 1% 가산세가 부과됩니다.

5월에 거래(공급)을 했을 경우, 6월 10일까지 발급하게 되면 가산세가 발생하지 않습니다.

6월 11일 이후부터 7월 25일까지 기간에 발급하였다면, 지연발급으로 1%의 가산세가 부과됩니다.

7월 26일 이후에 발급하였다면, 미발급으로 2%의 가산세가 발급됩니다.

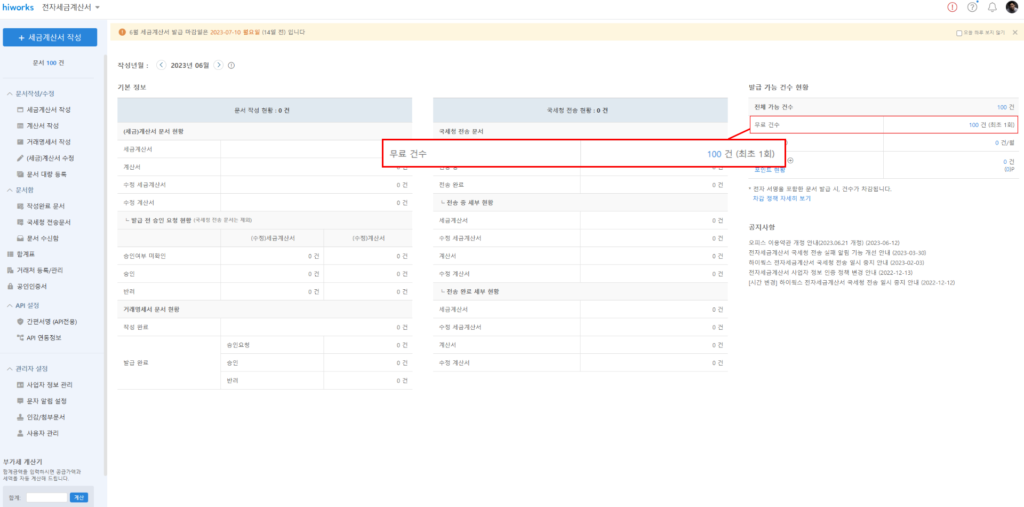

✔️하이웍스 전자세금계산서 서비스를 사용한다면 지연 전송으로 인한 가산세는 피할 수 있습니다. 하이웍스에서는 발급 즉시 국세청으로 전송까지 완료되기 때문입니다.

📍하이웍스가 전자세금계산서 발급을 도와드려요.

처음이라 전자세금계산서 발급이 어려우시다고요?

하이웍스 전자세금계산서 서비스와 함께 간단하고 편리하게 전자세금계산서 발급을 시작해보세요!

하이웍스 전자세금계산서 서비스를 이용하면 최초 1회 발급 100건을 무료로 제공하니,

어렵고 복잡한 세금계산서 업무를 쉽고 간편하게 무료로 이용해보실 수 있습니다.

하이웍스 전자세금계산서 서비스만의 장점을 소개해드릴게요.

1. 손쉬운 수정 발급이 가능합니다.

수정 사유만 선택하면 수정 발급 완료입니다. 그 뒤는 하이웍스 전자세금계산서 솔루션이 발급 일자, 거래처 정보, 계산서 매수를 자동으로 세팅해줍니다. 직접 수정 발급하시려면 수정 사유에 따라 수정 발급의 방식을 다르게 진행하셔야 하는데, 하이웍스 서비스를 이용하시면 간편하게 수정 발급이 가능합니다.

2. 세금계산서 연동 오픈 API 무료 제공합니다.

기존에 고객님이 사용하고 있는 내부 시스템에서 별도의 이동 없이 세금계산서를 작성할 수 있습니다. ERP나, 영업, 회계관리 프로그램과 API 연동을 통해 손쉽게 계산서를 작성하고 바로 국세청으로 발급할 수 있습니다.

3. 세금계산서 대량 발급이 가능합니다.

파일 업로드를 통해 전자세금계산서를 대량으로 발급할 수 있습니다. 발급해야 할 세금계산서가 많이 있다는 것은 사업이 잘되고 있다는 신호일 거예요. 하지만 세금계산서 담당자들은 대량의 세금계산서를 발급해야 해서 업무 과부하가 생길 수 있는데요. 하이웍스 전자세금 계산서 서비스를 이용하면 손쉽게 대량 발급이 가능합니다.

4. 거래처 알림 메일/문자 발송이 가능합니다.

전자세금계산서 발급 시, 거래처에 알림 메일 또는 문자를 발송할 수 있습니다.

5. 자동으로 서류를 첨부할 수 있습니다.

거래처에서 자주 요청하는 서류(사업자 등록증 사본, 통장 사본)를 전자세금계산서에 자동으로 첨부할 수 있습니다.

🔑전자세금계산서 관련 자주하는 질문

직전 과세기간의 총 수입금액은 인별로 계산하나요? 또는 사업장별로 계산하나요?

전자계산서 의무발급 대상 여부를 판단하는 총수입금액은 직전 과세기간의 사업장별 수입금액을 기준으로 의무발급 대상 여부를 판단합니다.

예1) 개인 사업자 갑과 을이 사업장 A를 함께 운영하고, 갑의 매출 5천만원, 을의 매출 5천만원일 때

직전 과세기간의 사업장 A 수입이 1억이 넘는 경우, 2023년 7월 1일부터 전자세금계산서 의무발행 대상자가 됩니다.

예2) 개인 사업자 갑이 사업장 A와 사업장 B를 함께 운영하고 사업장 A의 매출 1.5억, 사업장 B의 매출 0.5억일 때

A 사업장은 발급의무대상이나, B 사업장은 발급의무대상이 아닙니다.

전자세금계산서 의무발급 대상자만 전자계산서를 발급할 수 있나요?

의무발급 대상자가 아니어도 사업자가 자율적으로 선택하여 전자계산서를 발급할 수 있습니다.

전자계산서를 잘못 발급한 경우 취소할 수 있나요?

전자계산서를 발급하고 국세청에 전송된 계산서는 취소할 수 없으며 당초 발급, 전송된 전자계산서에 대한 수정전자계산서를 발급하셔야 합니다.

직전 과세기간의 총수입금액의 기준은 어떻게 되나요?

과세분 공급가액과 면세분 수입금액의 합계를 총수입금액으로 보고, 직전 과세기간 총수입금액이 1억원 이상이 될 경우 2023년 7월 1일부터 전자세금계산서 의무발행 대상자가 됩니다.

예) 과세분 공급가액이 0.5억원이고 면세분 수입금액이 0.5억원일 때, 총 수입금액은 1억원이므로 의무발행 대상자로 볼 수 있습니다.

※출처 : 국세청 전자세금계산서 자주하는 질문

[전자세금계산서 관련글]