🧔 “김 사장입니다. 전자세금계산서를 수정 발급할 때마다 작성일자가 헷갈려요. 작성일자에 수정 발급하는 날짜를 적으면 안 되나요?” 💡 “작성일자에는 공급시기를 적어야 합니다. 수정 발급 사유에 따라 작성일자를 정확히 적어 주세요!”

작성일자는 ‘작성하는 날짜’라는 뜻이 아니다

많은 분들이 작성일자를 ‘수정세금계산서를 작성하는 날짜’로 잘못 적습니다.

기본적으로 작성일자는 ‘공급시기’를 뜻합니다. 다시 말해 물건이나 서비스를 사고파는 거래가 일어나 금액이 확정된 날을 의미하는데요.

이처럼 작성일자는 이미 일어난 거래의 날짜이기 때문에 미래의 날짜로 작성해 전자세금계산서를 발급할 수 없습니다.

[Tip] 작성일자, 발급일자, 전송일자

날짜와 관련해 가장 자주 쓰이는 3가지 용어를 알아봅시다.

– 작성일자: 재화나 용역을 공급한 날짜

– 발급일자: 세금계산서를 발급한 날짜. 즉 공동인증서로 전자 서명이 이루어진 시기.

– 전송일자: 발급한 세금계산서를 국세청에 전송한 날짜

발급과 전송의 차이가 궁금하다면 [전자세금계산서 발급과 전송은 다르다?] 콘텐츠를 참고해 주세요.

수정 발급 사유에 따라 작성일자가 달라진다?

수정 발급할 때 당초에 작성했던 세금계산서의 작성일자를 새롭게 고쳐 쓰는 경우가 있고, 그렇지 않은 경우가 있습니다.

만약 수정 발급하는 이유가 거래 금액이나 수량의 변동과 관련이 있다면 작성일자를 고쳐 써야 합니다.

(예) 공급가액 변동 / 계약의 해제 / 환입

반대로 수정 발급하는 시점에 당초에 확정한 거래 금액이나 수량에 변동이 없다면 당초 공급시기, 즉 당초에 작성한 세금계산서 작성일자와 똑같이 작성해야 합니다.

(예) 내국신용장 등 사후개설 / 기재사항 착오 정정 / 착오에 의한 이중발급

[주의] 잘못된 작성일자를 고치려고 수정 발급한다면?

만약 작성일자를 잘못 적으면 ‘기재사항 착오 정정’ 사유로 수정 발급해야 하는데요.

이런 경우에는 금액이나 수량에 변동은 없어도 날짜 자체를 잘못 적은 것이기 때문에 작성일자를 바르게 고쳐 써서 수정 발급해야 합니다.

수정 발급 사유에 따른 작성일자 작성법

그렇다면 수정 발급 사유에 따라 작성일자를 어떻게 작성하는지 알아보겠습니다.

1. 새로운 작성일자가 생성되는 사유들

– 공급가액 변동

– 계약의 해제

– 환입

# 수정 발급 시, 작성일자는 언제로 작성해야 할까?

: 변동사항이 발생한 날짜로 작성

– 공급가액 변동 사유 → 변동사유 발생일

– 계약의 해제 사유 → 계약 해제일

– 환입 사유 → 환입된 날

(예) 5월 1일 거래 건의 공급가액을 7월 28일에 5만 원 깎아 주었다면?

: 작성일자는 가격을 깎아 준 날짜, 즉 7월 28일로 작성

# 수정 발급 기한은?

: 변동사항이 발생한 날짜(공급가액 변동이 발생한 날, 계약이 해제된 날, 환입된 날)가 속한 달의 다음 달 10일까지

(예) 5월 1일 거래 건의 공급가액을 7월 28일에 5만 원 깎아 주었다면?

: 변동사항이 발생한 날이 속하는 다음 달, 즉 8월 10일까지 수정 발급

# 수정 발급 건에 대한 부가가치세 신고 기간은?

: 그 변동사항이 발생한 날이 속한 과세 기간에 부가가치세 신고

(예) 5월 1일 거래 건의 공급가액을 7월 28일에 5만 원 깎아 주었다면?

: 7월 28일이 속하는 부가가치세 신고 기간인 1월 25일까지 신고

2. 당초 세금계산서 작성일자를 그대로 적는 사유들

– 내국신용장 사후개설

– 기재사항 착오 정정 (필요적 기재사항, 세율 등을 잘못 적은 경우)

– 착오에 의한 이중발급 (면세 등 발급대상이 아닌 거래에 대한 발급 등)

# 수정 발급 시, 작성일자는 언제로 작성해야 할까?

: 당초 세금계산서 작성일자와 똑같이 작성

# 수정 발급 기한은?

– 내국신용장 등 사후개설 → 내국신용장이 만들어진 날이 속하는 달의 다음 달 10일까지 수정 발급

– 기재사항 착오 정정, 착오에 의한 이중발급 → 착오를 인지한 날 발급

[case1] 공급받는 자의 등록번호를 잘못 적었다면?

이 경우에는 해당 공급시기가 속하는 부가가치세 확정 신고 기한 안에 수정 발급해야 합니다. 그렇지 않으면 미발급 가산세를 내야 하는데요.

공급받는 자가 잘못 지정되면 전자세금계산서가 제대로 발급되지 못하고, 결국 세금 신고가 누락되어 버리기 때문입니다.

자세한 내용은 [실수로 작성일자를 잘못 적었다면?] 콘텐츠를 확인해 보세요.

[case2] 국세청에 전송한 전자세금계산서에 금액을 잘못 적은 사실을 깨달았는데, 이미 부가가치세 확정 신고 기간이 지나버렸다면?

이미 잘못된 금액으로 부가가치세가 신고되었기 때문에 부가가치세 수정 신고를 해야 합니다.

(예) 5월 10일 거래 금액이 100,000원인데 전자세금계산서를 10,000원으로 잘못 발급한 사실을 8월에 알게 되었다면?

: 실수를 발견한 때(8월)에 [기재사항 착오정정 등]을 사유로 수정 발급, 동시에 부가가치세 수정 신고 진행

하이웍스로 쉽고 간편하게 수정 발급하기

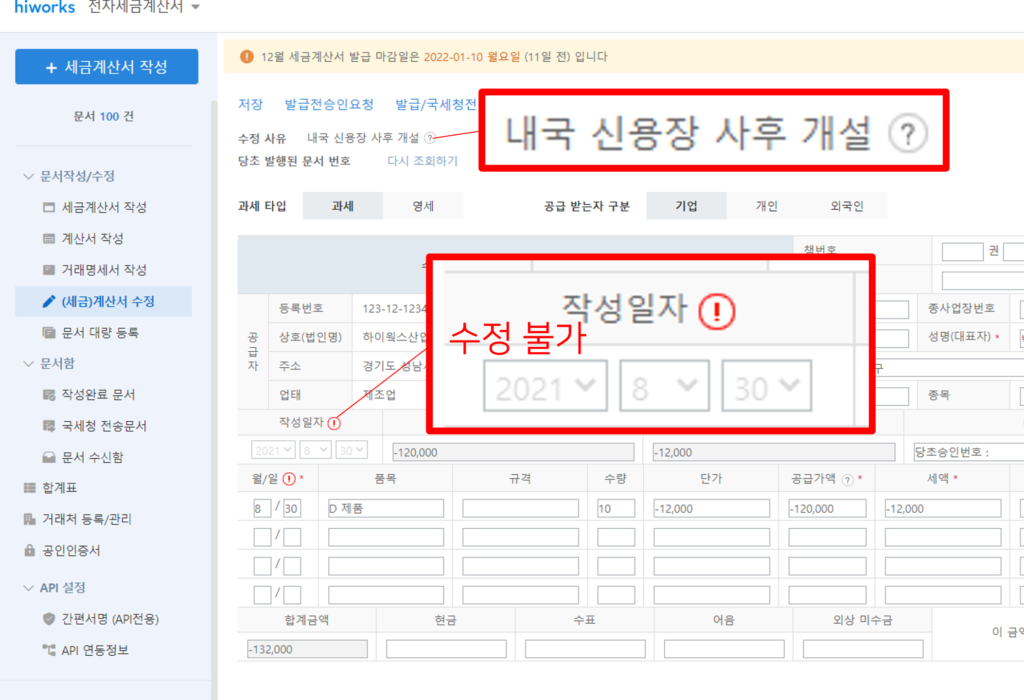

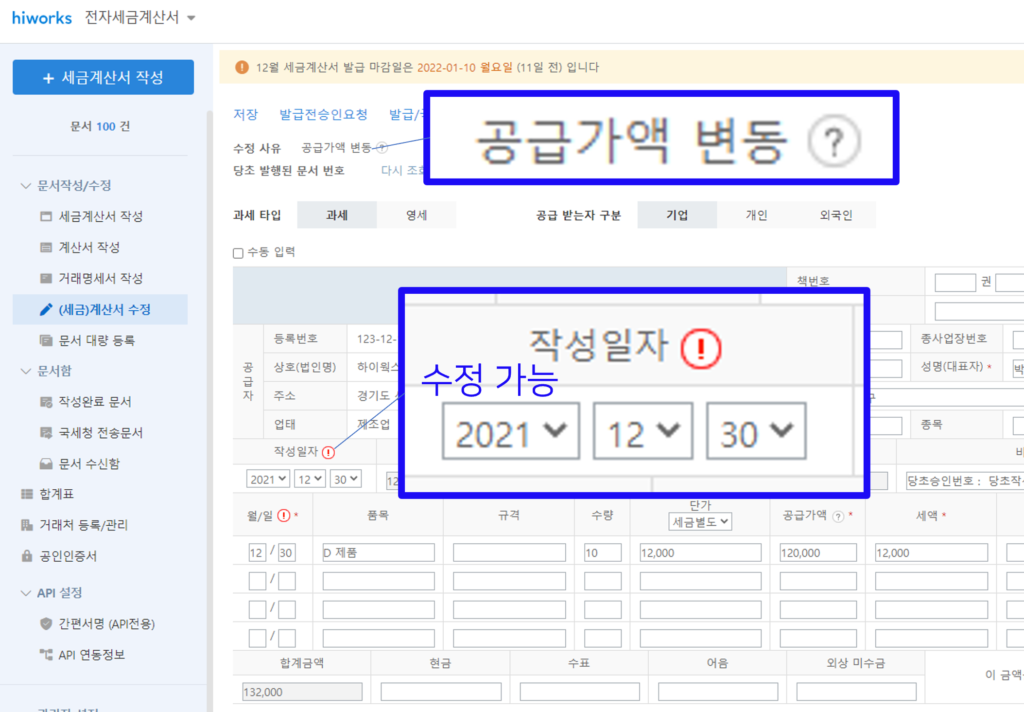

💡 하이웍스 전자세금계산서를 사용하면 보다 편리하게 수정 발급할 수 있는데요.

수정 발급 화면에서 사유를 선택하면, 사유에 따라 작성일자가 고정되거나 수정 가능한 상태로 바뀝니다.

수정 발급 사유에 따라 좀더 편리하게 작성일자를 수정할 수 있겠죠? 👍

하이웍스 전자세금계산서로 수정 발급하는 방법이 궁금하시다면 [하이웍스 동영상 매뉴얼]을 확인해 주세요!

수정 발급 시 작성일자 핵심 요약

지금까지 전자세금계산서를 수정 발급할 대 작성일자를 작성하는 방법을 알아보았습니다. 핵심 내용을 요약하면 다음과 같습니다.

📌수정 발급 시 작성일자 핵심 요약

1. 작성일자는 ‘공급시기’를 뜻함. 다시 말해 물건이나 서비스가 거래되어 금액이 확정된 때.

2. 작성일자는 이미 일어난 거래의 날짜를 의미하기 때문에 미래 날짜로 전자세금계산서 발급이 불가능

3. 수정 발급하는 이유가 거래 금액이나 수량의 변동과 관련이 있다면 작성일자를 고쳐 써야 함

4. 수정 발급하는 시점에 당초에 확정한 거래 금액이나 수량에 변동이 없다면 당초 세금계산서 작성일자와 똑같이 작성

5. 수정 발급 사유에 따라 작성일자를 정확히 작성해야 함

– 공급가액 변동 사유 → 변동사유 발생일

– 계약의 해제 사유 → 계약 해제일

– 환입 사유 → 환입된 날

– 내국신용장 등 사후개설 사유 → 당초 세금계산서 작성일자

– 기재사항 착오 정정 등 사유 → 당초 세금계산서 작성일자

– 착오에 의한 이중발급 → 당초 세금계산서 작성일자

6. 다만, 잘못된 작성일자를 고치려고 [기재사항 착오 정정 등] 사유로 수정 발급하는 경우, 정확한 작성일자로 고쳐서 발급해야 함