😡 "안녕하세요, 김 사장입니다. 전자세금계산서를 발급 기한에 맞춰서 발급했습니다. 거래처에도 전자세금계산서를 이메일로 보냈어요. 그런데 제가 가산세를 내야 한다고 하더라고요. 도대체 어떻게 된 거죠?" 💡 "발급과 전송은 다릅니다. 국세청에 꼭 전송해야 한다는 사실, 잊지 마세요!"

전자세금계산서를 제때 전송하지 않으면 가산세를 낸다?

‘전자세금계산서를 발급한다’는 것은 정해진 양식에 맞추어 전자세금계산서를 작성한다는 의미입니다. 전자세금계산서를 작성하고 나면 꼭 “국세청에” 전송해야 하는데요.

김 사장님은 전자세금계산서를 발급해서 국세청에 보내지 않고 거래처에만 보냈습니다. 국세청에 전송하지 않으면 세금 신고가 되지 않는데요.

정해진 기한 안에 세금 신고가 되지 않으면 가산세를 내야 합니다. 그렇다면 김 사장님은 언제까지 전자세금계산서를 국세청에 보내야 했을까요?

전자세금계산서를 언제까지 전송해야 할까?

– 전자세금계산서 전송 기한

전자세금계산서의 전송 기한은 아래와 같습니다:

“전자세금계산서 발급일의 다음날까지 국세청에 전송”

만약 발급일의 다음날이 주말이거나 공휴일이라면 그다음 영업일까지 발급하면 됩니다.

🤔 2021년 6월 18일 금요일에 전자세금계산서를 발급했다면?

그다음날은 토요일이므로 2021년 6월 21일 월요일까지 국세청에 전자세금계산서를 발급하면 됩니다.

김 사장님은 국세청에 전자세금계산서를 전송하지 않았습니다. 전송 기한도 지나서 가산세를 내야 하는데요. 가산세를 얼마나 내야 할까요?

가산세를 얼마나 내야 할까?

– 전자세금계산서 전송 관련 가산세 유형

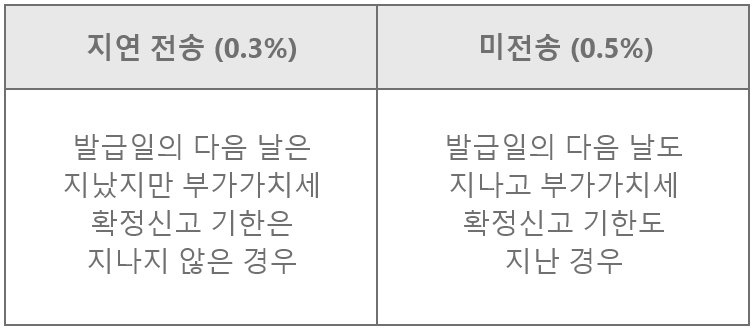

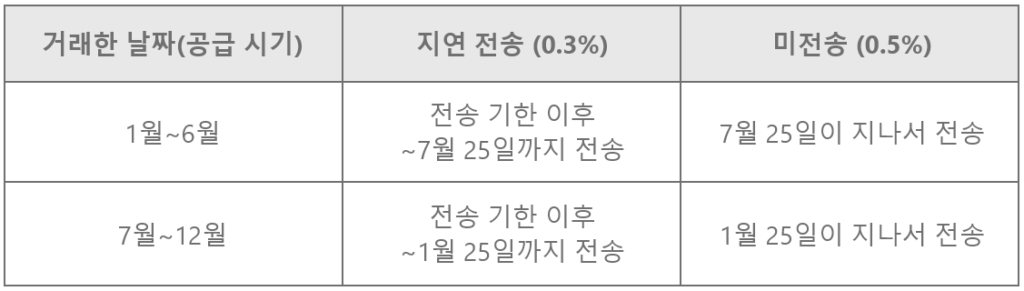

전자세금계산서를 국세청에 제때 전송하지 않아 가산세를 내는 경우는 크게 2가지입니다.

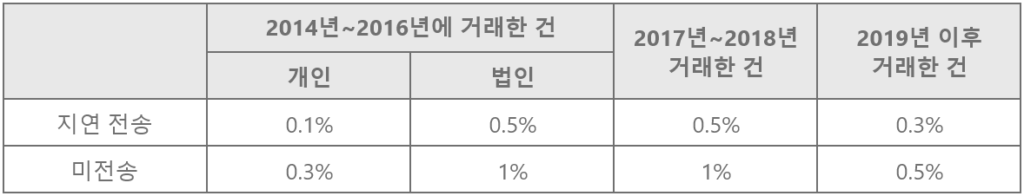

보시는 것처럼 부가가치세 확정신고 기한이 지나버리면 ‘미전송’에 해당되어 가산세를 더 많이 내는데요.

부가가치세 확정신고는 1월과 7월, 두 번 시행되는데요. 기한은 각각 1월 25일과 7월 25일입니다.

*7월 25일과 1월 25일이 주말 또는 공휴일이라면 그다음 영업일까지 발급!

전송 기한이 지났더라도 최대한 빨리 전송하는 것이 좋다는 사실, 꼭 기억하세요!

전자세금계산서 지연 전송과 미전송 기준

전자세금계산서 전송 관련 가산세 정리

전자세금계산서 전송 가산세 계산하기

최종 거래된 금액에는 공급가액과 부가가치세(세액)이 포함되어 있는데요. 가산세는 ‘공급가액’에 ‘가산세율’을 적용하여 계산합니다.

“거래된 금액=공급가액 +부가가치세”

만약 김 사장님이 총 1,000만 원을 거래했다면 공급가액 9,090,909원에 부가가치세 909,091원이 포함됩니다. 이때 가산세는 공급가액 9,090,909원을 기준으로 계산됩니다.

전송이 얼마나 더 늦어지느냐에 따라 김 사장의 가산세는 달라지는데요.

2021년 7월 25일이 지나기 전에 발급하는 경우 = 지연 전송

💰 공급가액 * 0.003 = 9,090,909원 * 0.003 = 가산세 2만 7,273원 납부

2021년 7월 25일이 지나고 발급하는 경우 = 미전송

💰 공급가액 * 0.005 = 9,090,909원 * 0.005 = 가산세 4만 5,455원 납부

❗️주의❗️ 2019년도 이전 거래에 대한 전자세금계산서라면?

2019년도 거래에 대한 전자세금계산서를 (늦었지만 그래도!) 지금 전송하신다면 모두 ‘미전송’에 해당되는데요.

2019년도 이전(2014년~2018년)에는 세법으로 정한 가산세율이 지금과 달랐으니 가산세를 납부하실 때 참고해 주세요!

전자세금계산서, 하이웍스로 한 번에, 한꺼번에 전송하기

전자세금계산서를 발급할 때마다 국세청에도 보내고 거래처 이메일로도 보내야 한다면 무척 귀찮겠죠.

하이웍스 전자세금계산서에서는 전자세금계산서를 국세청과 거래처에 한 번에, 그리고 한꺼번에 전송할 수 있어 편리합니다.

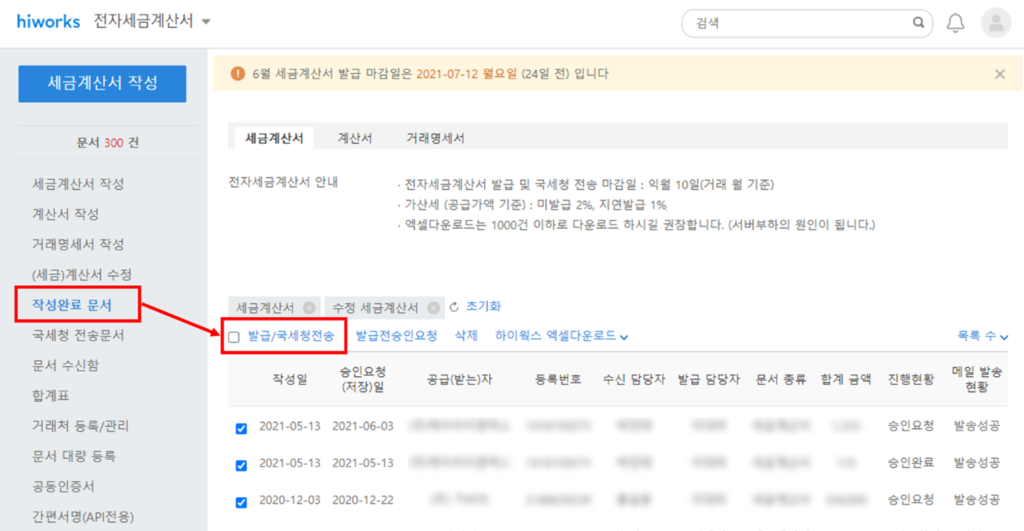

☝️ 클릭 한 번으로 국세청과 거래처 모두에 발급하고 전송하기

‘세금계산서 작성’ 화면 상단에 [발급/국세청전송] 버튼이 있습니다. 버튼을 누르면 국세청과 거래처 동시에 전자세금계산서가 전송됩니다.

☝️ 쌓여 있는 전자세금계산서, 국세청에 한꺼번에 전송하기

‘작성완료 문서’에서는 그동안 작성한 전자세금계산서 문서 목록을 볼 수 있는데요. 전송하고 싶은 문서들을 체크한 뒤, [발급/국세청전송]을 누르면 됩니다.

❗️주의❗️ 2019년도 이전 거래에 대한 전자세금계산서라면?

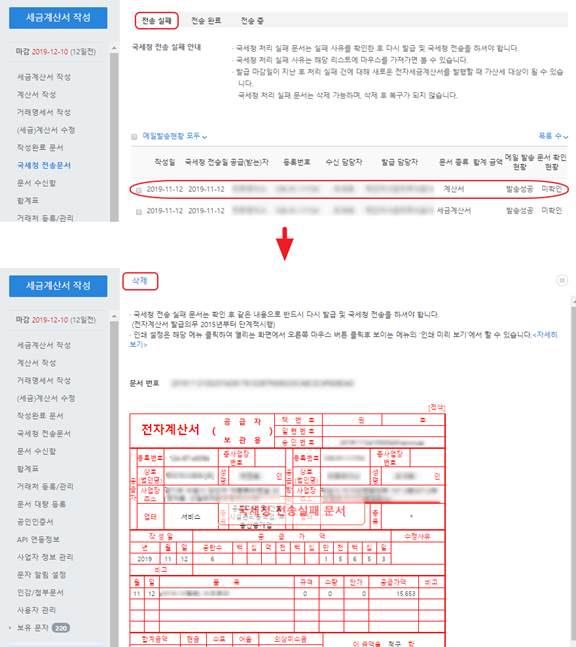

전자세금계산서가 국세청에 전송되지 않는 경우도 있습니다. 거래처의 사업자 등록번호를 잘못 적거나 특수문자를 실수로 입력하는 등 다양한 이유가 있는데요.

전송이 실패한 이유를 확인한 뒤 전자세금계산서를 재발급하여 다시 전송해야 합니다. 전송 기한 안에 다시 전송하지 않으면 가산세를 내야할 수 있는데요.

하이웍스에서는 전자세금계산서를 전송 실패 / 전송 완료 / 전송 중으로 구분해 보여주어 관리하기가 쉽습니다. 전송이 실패된 전자세금계산서가 있다면 삭제한 뒤에 다시 발급하여 재전송하면 됩니다.

전자세금계산서 전송 관련 가산세 핵심 요약

전자세금계산서 전송 관련된 가산세를 알아보았습니다. 핵심 내용을 요약하면 다음과 같습니다.

📌전자세금계산서 전송 관련 가산세 핵심 요약

- 전자세금계산서를 정해진 양식에 맞게 발급했다면 “국세청”에 꼭 전송! (거래처에는 이메일로 전자세금계산서를 보내주기)

- 전자세금계산서 전송 기한이 법적으로 정해져 있음. 전송 기한이 지나면 세금을 더 내야 함(=가산세)

- 전자세금계산서 전송 기한은 “전자세금계산서 발급일의 다음날까지 국세청에” 전송. 기한이 주말이거나 공휴일이면 바로 그다음 영업일까지 납부.

- 전송이 실패되는 경우도 있으니 잘 전송되었는지 꼭 확인해야 함.

- 2019년도 이전에는 세법으로 정한 전송 가산세율이 달랐음! 지금이라도 전송한다면 ‘미전송’에 해당.

전자세금계산서를 국세청에 보내지 않으면 아무 의미가 없습니다. 전자세금계산서를 발급했다면 국세청 전송까지 꼭 잘 챙기셔야 합니다!

그런데 전자세금계산서를 국세청에 보내고 나서 잘못 쓴 내용을 발견했다면 어떻게 해야 할까요?

전자세금계산서를 잘못 작성했을 때 어떻게 수정해야 하는지 [전자세금계산서는 취소나 삭제가 불가능하다? 수정 발급 알아보기] 콘텐츠에서 알려 드리도록 하겠습니다.